Bạn có tin vào câu chuyện một vũ công thông qua một cách nhìn thị trường đã có thể kiếm về cho mình 2 triệu đô la không. Đó là một câu chuyện có thật của Nicolas Darvas, một người khá nổi tiếng vì đã cho ra đời lý thuyết hộp Darvas, một công cụ phân tích kỹ thuật rất hay mà chính ông là người sáng lập ra và cũng kiếm được khoản tiền lớn từ đó. Bài viết sẽ cung cấp thông tin về lý thuyết này và cách giao dịch với nó trên thị trường.

1. Darvas Box Theory – Lý thuyết Hộp Darvas là gì?

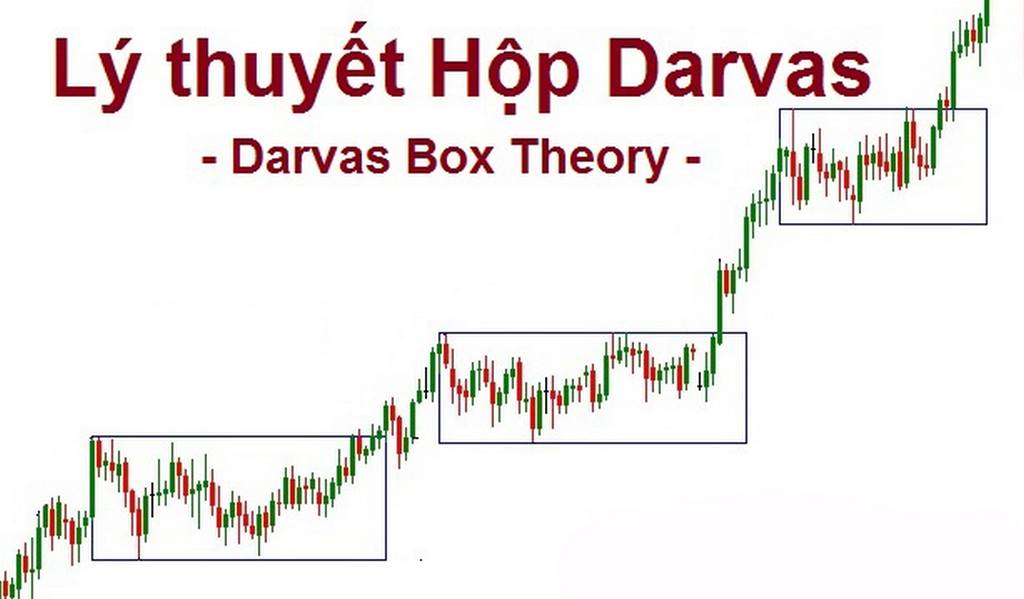

Lý thuyết hộp Darvas là một công cụ phân tích kỹ thuật nhằm tìm ra được điểm biên của phạm vi biến động đường giá ở những thời điểm tái tích lũy hay tái phân phối trước khi đường giá đi qua những điểm biên này và đi theo xu thế của nó.

Hộp Darvas là một chiến thuật đầu tư cùng chiều với xu thế, tìm ra điểm mua ở một xu thế tăng và điểm bán khi giá có dấu hiệu đổi chiều. Ngoài ra, lý thuyết hộp Darvas còn là một cách để nhà đầu tư giao dịch breakout, tìm ra điểm đường giá đi qua điểm biên của giao dịch trong thời điểm tái tích lũy hay tái phân phối và đi theo xu thế khởi đầu.

Nội dung của Darvas box theory:

Nếu cổ phiếu đang có một xu thế tăng, giá của nó thường sẽ không đi lên liên tục và bất ngờ mà nó sẽ đổi chiều với các ngưỡng giá nhỏ hơn và di chuyển lên xuống một cách duy trì ở một thời gian cụ thể, tương tụ như động tác mà các vũ công cúi đầu chào để chuẩn bị cho những bước nhảy cao tốt hơn. Khu vực giá mà có sự biến động lên xuống của cổ phiếu trở thành hộp Darvas. Nếu giá đi qua biên trên của hộp, nó sẽ chạm vào vùng giao dịch của một chiếc hộp khác, trong một ngưỡng tăng khác. Trái lại nếu giá đi qua biên dưới của hộp, xu thế sẽ đổi chiều.

2. Lý thuyết hộp Darvas và các bước giao dịch:

Các bước để mua bán dựa vào lý thuyết này được phân ra làm 3 giai đoạn chính như sau:

2.1 Giai đoạn 1: Lựa chọn cổ phiếu

Nicolas Darvas, người phát minh ra hộp Darvas thông qua thị trường giao dịch chứng khoán và ông chỉ áp dụng kỹ thuật này trong mua bán cổ phiếu, do đó mà bước chọn được cổ phiếu trở thành một giai đoạn chủ yếu khi muốn dùng kỹ thuật này.

Darvas có quy tắc riêng để xác định cổ phiếu và đều dựa vào phương pháp kỹ thuật, quan trọng nhìn vào 2 yếu tố gồm giá cả và khối lượng. Darvas chọn ra những cổ phiếu đang có mức giá tăng và khối lượng cũng tăng chung với xu thế đường giá mà ông không hề để ý đến vì sao lại có sự tăng giá này diễn ra bởi ông quan niệm rằng các lý do sâu xa này đều sẽ phản ánh qua sự tăng lên của khối lượng và giá vì vậy mà ông chỉ cần xác định nó tăng là mua vào mà không cần biết nguyên nhân vì sao.

Tuy nhiên điều chính yếu đó là làm cách nào để tìm ra một cổ phiếu đang có dấu hiệu tăng giá hay có thể nói là cổ phiếu đang xuất hiện một xu thế tăng.

Darvas có 2 quy tắc để xác định một cổ phiếu để giao dịch là:

Điều kiện cần: cổ phiếu thông thường không diễn ra quá nhiều sự thay đổi đột nhiên di chuyển mạnh mẽ và được cân nhắc là một dấu hiệu khác thường.

Điều kiện đủ: khi cổ phiếu có sự tăng lên về cả khối lượng và giá thì đây là một cổ phiếu đáng để mua vào.

Để giải thích cho cách giao dịch này, Darvas quan niệm rằng chính sự khác thường trong những biến động của giá có khả năng đến từ một nhóm các trader biết trước thông tin tốt, họ chọn mua vào, bạn sẽ ở trên cùng con tàu với họ và không ngại việc bị họ nuốt chửng.

2.2 Giai đoạn 2: Xây dựng hộp Darvas

Ở giai đoạn giá đi lên nhanh và đang có những đợt chỉnh sửa giảm xuống rồi biến động lên xuống ở một khu vực cụ thể thì bắt đầu vẽ ra hộp Darvas. Đường biên trên của hộp sẽ đi ngang qua ngưỡng giá lớn nhất ở phạm vi giá biến động, đường biên dưới của hộp sẽ chạm qua ngưỡng giá nhỏ nhất thuộc khu vực biến động. Những ngướng giá lớn và nhỏ nhất này sẽ không bị giá phá vỡ nhỏ nhất là trong 3 ngày liên tục. Biên trên có nhiệm vụ là một đường kháng cự và biên dưới có nhiệm vụ như một đường hỗ trợ.

Phụ thuộc vào mỗi loại cổ phiếu mà kích thước và thời điểm biến động thuộc khu vực của hộp Darvas sẽ không giống nhau. Có loại cổ phiếu chỉ tốn khoảng vài tiếng để đi qua chiếc hộp khác, tuy nhiên sẽ mất vài ngày ở một số loại cổ phiếu. Một vài cổ phiến dịch chuyển ở những chiếc hộp nhỏ tuy nhiên cũng có cổ phiếu có biên độ chuyển động lớn làm cho hộp có kích thước tăng lên.

2.3 Giai đoạn 3: Giao dịch

Như đã đề cập ngay từ đầu rằng lý thuyết hộp Darvas là một chiến thuật đầu tư cùng chiều xu thế, vậy để nắm rõ một cổ phiếu đang đi theo xu thế tăng cần phải có được 2 chiếc hộp Darvas.

Nếu đường giá đi qua biên trên của hộp thì đặt lệnh BUY. Ở các phiên mua bán trước của Darvas, ông đã bỏ qua nhiều thời điểm vào lệnh tốt với những mức giá hời do đó chiến thuật mà ông dùng là mở một lệnh BUY tự động ở ngưỡng giá lớn hơn biên trên của hộp khoảng từ 1-2% đồng thời đặt stop loss ở dưới biên dưới từ 1-2% do khi đường giá đi qua biên dưới của hộp Darvas tức là nó không có khả năng đi lên liên tục nữa.

Nếu giá đi lên đúng theo lý thuyết và tạo ra một chiếc hộp mới lớn hơn thì di chuyển mức stop loss ở gần biên dưới của chiếc hộp mới, cách biên dưới khoảng từ 1-2% và đặt lệnh chờ mua thứ 2 tiếp tục ở biên trên của hộp Darvas mới và điểm stop loss theo phương pháp giống với lệnh đầu tiên. Khi giá đi qua biên dưới của hộp mới, lệnh đầu tiên sẽ đóng lại một cách tự động và lệnh thứ hai cũng sẽ bị hủy.

Khi nhà đầu tư mua bán theo lý thuyết hộp Darvas thì sẽ mang về được 4 mục đích căn bản khi giao dịch như sau:

Đầu tiên, xác định đúng cổ phiếu: thông qua quan sát sự tăng lên của khối lượng và giá thêm vào những diễn biến bất ngờ sẽ giúp bạn đặt được mục đích này.

Thứ hai, tìm ra thời điểm hợp lý để vào hay thoát khỏi thị trường: Hộp Darvas là công cụ tốt cho mục đích này.

Thứ ba, mang về mức lời cao: Darvas đã nói mức lời cao là mức lời mang về sau mỗi phiên phải cao hơn chi phí môi giới. Việc áp dụng những lệnh BUY một các tự động đã giúp Darvas có được mục tiêu này.

Thứ tư: mức thua lỗ nhỏ: thông qua việc áp dụng đặt lệnh bán stop loss ở một lệnh mua mới và di chuyển điểm stop loss khi có sự hình thành một chiếc hộp mới cao hơn.

3. Các nguyên tắc khi đầu tư với lý thuyết hộp Darvas:

Không nên tham gia vào những thị trường giảm giá, ngoại trừ cổ phiếu vẫn giữ ổn định trong các chiếc hộp hay đang tăng giá.

Trên thị trường chỉ có một điều chắc chắn đó là không có điều gì chắc chắn.

Học cách chấp nhận thực tại và có sự điều chỉnh thích hợp

Cần dự đoán một cách khách quan, không đặt giao dịch của bản thân cho bất kỳ một lý thuyết hay loại cổ phiếu nào.

Không được phép sử dụng cảm tính với cổ phiếu.

Cổ phiếu không có tính tốt xấu mà chỉ có tính chất giá đang tăng hay giảm.

Đừng nên chỉ nhìn vào cơ hội mà điểm cần chú ý đó là giảm thiểu rủi ro tối đa.

Làm chủ cảm xúc khi lo lắng, kỳ vọng và tham lam.

Lời kết

Và đó là những thông tin về lý thuyết hộp Darvas mà bạn cần quan tâm. Công cụ là một điều diệu kỳ trên các sàn giao dịch tài chính. Những nhà đầu tư nhạy bén, luôn đưa ra cho mình những kế hoạch dầu tư và cái nhìn khác lạ, từ đó tạo ra các chỉ báo, công cụ giao dịch mới. Hộp Darvas được ra đời từ đó.