Ngày nay, việc mà người ta đi vay ngân hàng để phục vụ cho các nhu cầu trong cuộc sống dường như là điều rất phổ biến hiện nay. Trước khi bắt đầu vay mượn ngân hàng, có rất nhiều điều về lãi suất vay ngân hàng mà bạn cần phải biết và cân nhắc trước khi quyết định để phù hợp với khả năng của bạn. Bài viết sẽ cung cấp cho bạn các thông tin này một cách chi tiết.

1. Lãi suất vay ngân hàng là gì?

Lãi suất vay ngân hàng là mức lãi mà những ngân hàng dùng để tính cho mức chênh lệch của các khoản vay. Dựa trên mức lãi này mà ngân hàng tính được bạn sẽ phải trả lại cho ngân hàng tổng tiền cả vốn lẫn lời là bao nhiêu ở cuối kỳ.

Khi ngân hàng cho khách hàng mượn một khoảng vốn, người đi vay sau khi sử dụng số tiền này họ cần phải trả một số tiền nữa cộng với số tiền gốc ban đầu người đó đã vay. Mức lãi suất này sẽ được quyết định dựa trên ngân hàng, được người đi vay đồng ý và sẽ ghi rõ trong hợp đồng tín dụng.

Ở hiện tại, lãi suất vay ngân hàng sẽ chuyển động từ 6 – 25%/năm, tuy nhiên vẫn bị ảnh hưởng bởi mỗi ngân hàng khác nhau, vay dưới hình thức nào, mức chiết khấu hay cách tính lãi. Bình thường khi vay tín chấp, mức lãi khoảng 16-25%/năm và con số này sẽ thay đổi khoảng 10-12%/năm khi vay thế chấp.

2. Các hình thức vay vốn:

2.1 Vay thế chấp

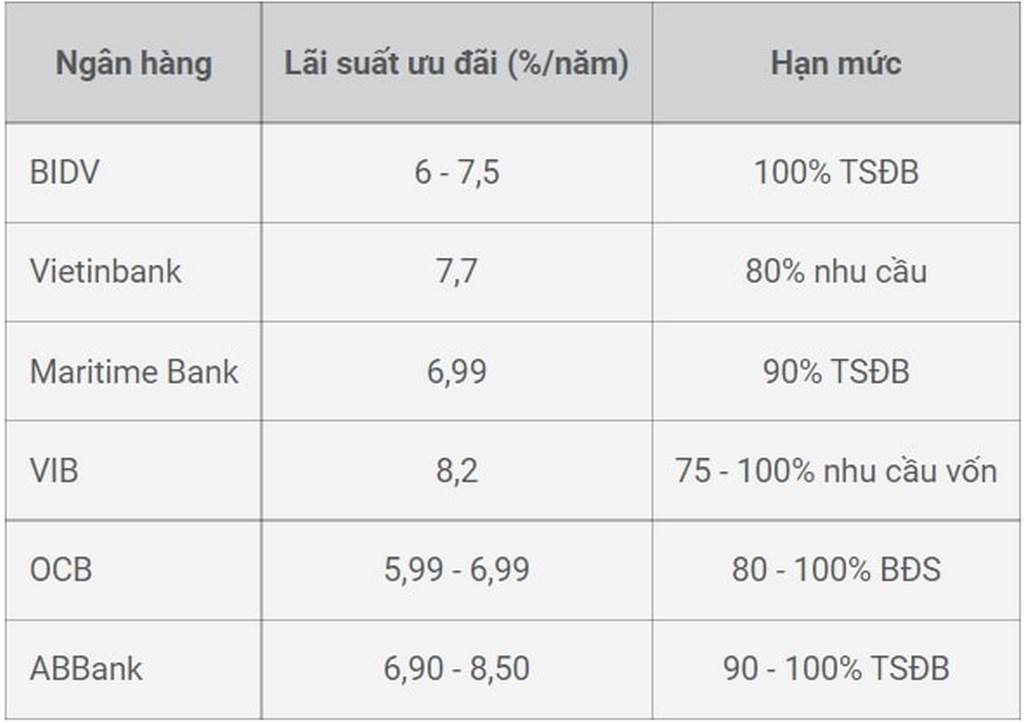

Khách hàng vay thế chấp sẽ nhận mức lãi suất cố định ở khoảng thời gian ban đầu, sau đó sẽ được thả nổi dựa vào mức lãi suất thị trường, thường biết đến rộng rãi với vay mua nhà hay mua xe,…

Khách hàng sẽ nhận mức lãi suất vay ngân hàng khoảng từ 10-16%/năm khi chọn hình thức vay thế chấp ở thời điểm này. Ngoài ra, các ngân hàng rất hay thực hiện các chương trình khuyến mãi, tặng quà với hình thức vay này, do đó mà mức lãi ở thời gian đầu thường không cao, khoảng 6-8.3%/năm.

Lấy ví dụ, mức lãi suất vay thế chấp ngân hàng VietinBank khá thấp, mức ưu đãi khoảng 7-9%/năm khi khách hàng thế chấp sổ đỏ. Sau khi thời gian ưu đãi kết thúc, ngưỡng lãi vay sẽ tăng lên biến động từ 10-12%/năm.

2.2 Vay tín chấp

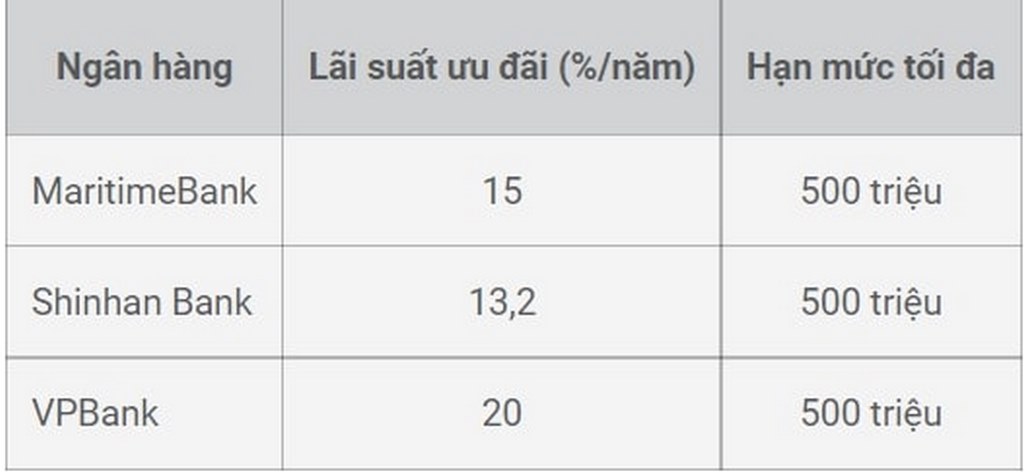

Lãi suất khi khách hàng đi vay dưới hình thức tín chấp thông thường được giữ cố định suốt thời gian vay mượn. Ngân hàng tính lãi suất vay khi chọn hình thức tín chấp thông thường dựa trên dư nợ giảm dần. Người vay sẽ có lợi với các điều kiện này.

Ngân hàng cho lãi suất vay tín chấp giao động từ 10-16%/năm. Khi thời gian ưu đãi kết thúc, mức lãi được áp dụng là 16-25%/năm.

3. Lãi suất vay có các loại nào?

3.1 Lãi suất cố định

Lãi suất cố định đúng như tên gọi, được duy trì giữ nguyên không đổi xuyên suốt thời hạn vay vốn. Ví dụ khi hợp đồng tín dụng ghi nhận lãi suất vay vốn là 10%, giữ cố định suốt 7 năm. 7 năm tiếp theo, lãi suất cho vay này vẫn giữ nguyên mặc dù mức lãi suất thị trường có biến động tăng giảm nhiều đến cỡ nào. Trên thực tế, người ta thường dùng lãi suất cố định cho những khoản vay trong ngắn hạn hoặc vay tín chấp.

Ưu điểm: vì mức lãi giữ nguyên xuyên suốt thời hạn vay nên khách hàng có thể tính toán được những chi phí mình phải trả khi vay tiền ngân hàng. Mức lãi này được giữ nguyên kể cả lãi suất thị trường thay đổi.

Nhược điểm: lãi suất này có một điểm hạn chế đó là khi lãi suất thị trường giảm, lãi suất vay vẫn giữ nguyên mà không được giảm theo.

3.2 Lãi suất thả nổi

Ngược lại với lãi suất cố định, lãi suất thả nổi được biến động theo thời gian. Bình thường các ngân hàng sẽ thay đổi lãi suất định kỳ sau các mốc như 3 tháng hay 6 tháng cho đến 1 năm. Lãi suất thả nổi sẽ được tính dựa vào lãi tiết kiệm trong kỳ hạn 12 tháng hay 24 tháng thêm vào biên độ lãi suất. Loại lãi suất này hay được sử dụng cho khoản vay trung hay dài hạn.

Ưu điểm: lãi suất thả nổi sẽ thay đổi dựa vào thị trường. Lãi suất này sẽ giảm khi lãi suất của thị trường giảm.

Nhược điểm: Khách hàng không tính trước được chi phí vay mình phải trả trước vì nó thay đổi. Ngoài ra khi lãi suất thị trường tăng cao thì mức lãi của họ cũng tăng theo.

3.3 Lãi suất hỗn hợp

Lãi suất hỗn hợp là sự kết hợp giữa cố định lẫn thả nổi. Khi áp dụng mức lãi suất này. Các ngân hàng khi áp dụng loại lãi suất này sẽ giữ cố định lãi suất trong 1 khoảng thời gian, sau đó sẽ được thả nổi.

Ưu điểm: khách hàng thường nhận mức lãi suất ưu đãi ở thời điểm cố định ban đầu, từ đó mà chi phí khi vay được giảm trong khi vốn gốc còn khá nhiều.

Nhược điểm: sau khi được thả nổi, nếu lãi suất thị trường tăng thì lãi suất của người đi vay cũng tăng theo gây bất lợi.

4. Cách tính lãi suất vay ngân hàng

4.1 Tính trên dư nợ gốc

Cách tính lãi tính trên dư nợ gốc là cách tính mà số dư nợ gốc không biến động mỗi tháng. Cách thức này được hiểu là cho dù vốn gốc ban đầu giảm nhưng mức lãi được duy trì đến cuối kỳ. Công thức tính như sau:

Lãi suất tháng = Lãi suất năm/12 tháng

Tiền lãi trả hàng tháng = Số tiền gốc * Lãi suất tháng

Tổng số tiền phải trả hàng tháng = Tiền gốc/12 tháng + tiền lãi trả hàng tháng

Lấy ví dụ: khi bạn muốn vay 100 triệu VNĐ trong hạn mức là 1 năm. Trong suốt 12 tháng này, mức lãi suất luôn được tính dựa vào số nợ gốc là 100 triệu. Khi mức lãi suất là 12%/năm, số tiền mà bạn phải trả là:

Tiền lãi hằng tháng phải trả = 100.000.000 * 12%/12 = 1.000.000 VNĐ

Số tiền bạn phải trả hàng tháng = 100.000.000/12 + 1.000.000 = 9.333.333 VNĐ

Tổng số tiền sau 12 tháng bạn cần trả lại cho ngân hàng là 112.000.000 VNĐ

4.2 Tính trên dư nợ giảm dần

Theo cách tính này, mức lãi suất sẽ được tính dựa trên số tiền còn lại mà bạn nợ (sau khi đã bỏ ra số tiền vốn gốc đã trả mỗi tháng trước đó). Đối với các ngân hàng thương mại thì đây là cách tính được áp dụng rộng rãi, điều này chứng tỏ nhu cầu vay vốn tiêu dùng cho đến vay vốn để hoạt động sản xuất phổ biến với dạng vay thế chấp tài sản. Công thức tính theo cách này dựa trên nguyên tắc sau:

Số tiền phải trả hàng tháng = Số tiền vay/thời gian vay + Số tiền vay * lãi suất cố định hàng tháng

Ví dụ: Anh Tùng đi vay 100.000.000 VNĐ, trong thời hạn 1 năm (12 tháng). Vậy số tiền gốc mà anh Tùng sẽ phải trả hàng tháng là 8.333.333 VNĐ.

Lấy ví dụ lúc nãy, khi bạn vay 100 triệu trong thời gian 12 tháng, số tiền gốc cộng vào mỗi tháng là 100 triệu chia 12 bằng 8.333.333 VNĐ.

Ở tháng đầu tiên bạn phải trả là : 100.000.000 * 12%/12 + 8.333.333 = 9.333.333 VNĐ

Đến tháng thứ hai bạn phải trả: (100.000.000 – 9.333.333) * 12%/12 + 8.333.333 = 9.240.000 VNĐ.

Đến tháng thứ 3 bạn phải trả:(100.000.000 – 9.333.333 – 9.240.000) * 12%/12 + 8.333.333 = 9.147.600 VNĐ

Cứ như vậy được tính tiếp cho các tháng tiếp theo đó.

Lời kết

Và đó là những thông tin về lãi suất vay ngân hàng bạn nên tìm hiểu trước khi đưa ra quyết định vay vốn. Việc vay vay là điều tất yếu khi mà không phải ai cũng có thể chi một số tiền lớn ngay lập tức cho việc gì đó, cho nên hãy biết về lãi suất để đưa ra quyết định phù hợp với tình hình tài chính của bạn.